Что такое IBAN в банковских реквизитах и где применяется

Если вы никогда не получали денег из-за границы или не переводили их в иностранные банки, то вы и не сталкивались с аббревиатурой IBAN. А кто выполнял перечисленные операции, могли услышать требование предоставить международный номер счета для перевода. Давайте разберемся, что такое IBAN в банковских реквизитах, и где его получить.

Понятие и основное назначение

Государства во всем мире разрабатывают свои законы, стандарты и правила. Это нормально. Но вот несколько стран решили объединиться в какой-нибудь союз, чтобы упростить торговлю, расчеты и многое другое. И тогда отличия начинают сильно тормозить этот процесс.

Логичный исход – это создание унифицированных правил, обязательных для выполнения всеми членами, входящими в союз. Так произошло в свое время в Еврозоне. Были сформированы единые банковские стандарты, и придуман специальный код.

IBAN – это международный номер банковского счета для облегчения межбанковских расчетов, ускорения процессов перевода денег между странами. Благодаря ему все счета в странах, которые вошли в новую систему, прописываются в едином формате.

Первоначально код был введен для государств Евросоюза, но постепенно соглашение подписывают и другие государства, не входящие в союз. Например, бывшие республики СССР, такие как Грузия, Украина, Казахстан и др.

Страны, которые не используют эти стандарты, соответственно и не имеют международного номера в разработанном формате. Например, в России ни у одного банка нет такого кода. Поэтому узнать IBAN своей карты Сбербанка, например, никак не получится. Его просто не существует.

Означает ли это, что мы не можем проводить операции с иностранными банками? Нет, не означает. Мы используем другие реквизиты, по которым любая финансово-кредитная организация мира сможет идентифицировать наш банк, который переводит деньги или принимает их. Какая именно информация должна быть, и где ее взять, мы рассмотрим в нашей статье дальше.

Формат кода

Разберем, как выглядит номер счета в международном формате. Он не может быть более 34 символов (букв и цифр). Например, во Франции код состоит из 27 символов, в Великобритании – из 22, а на Мальте – из 31.

Соблюдается следующий порядок в расшифровке кода:

- 1 – 2 – национальный код страны (например, Чехия – CZ, Франция – FR);

- 3 – 4 – контрольные цифры;

- 5 – 34 – банковский счет, в который входит номер счета клиента и символы, идентифицирующие конкретный банк.

Несмотря на то что код разделен пробелами, при заполнении платежного поручения он должен быть записан без пробелов и дополнительных знаков, символов.

Стоит очень серьезно отнестись к внесению в документы кода. Неправильная цифра или буква приведут к тому, что деньги не поступят по адресу. При этом выполнение операции затянется, а комиссионные за нее банк возьмет в полном объеме.

Во избежание ошибок можно воспользоваться специальной программой “IBAN Calculator”. Она проверяет код. Конечно, личные данные получателя вы не получите, но сможете посмотреть страну и банк, куда направляются деньги.

Как проводить операции с иностранными банками россиянам

Мы выяснили, что россиянам международный код не нужен, если они не проводят операции с заграничными банками. Стандартные платежные данные можно увидеть в мобильном приложении, онлайн-банке или в распечатке к договору обслуживания счета/карты.

Как быть, если вы хотите перевести деньги получателю в страну, которая работает в системе международного кодирования:

- Узнать у получателя международный код.

- Правильно заполнить поля в платежном поручении. В основном оно содержит стандартные данные:

- отправитель (Ф. И. О. и адрес на английском языке);

- банк-отправитель;

- банк-получатель;

- получатель платежа или бенефициар;

- IBAN;

- назначение платежа.

Все сведения, касающиеся получателя, запрашиваются у него и вносятся в соответствующие поля платежки.

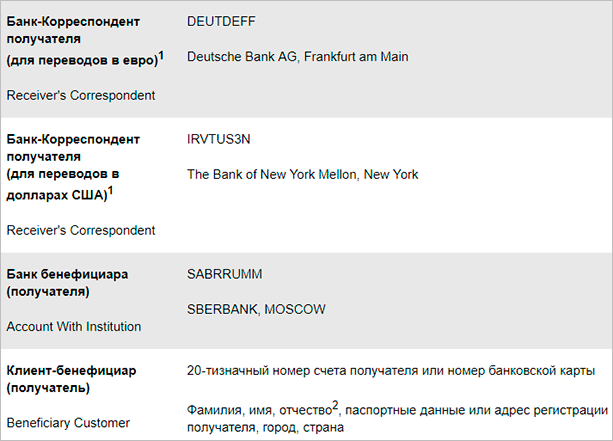

Если деньги из иностранного банка нужно получить россиянину, то необходимо предоставить отправителю данные, которые содержат код SWIFT. Например, если перевод делается на счет, открытый в Сбербанке, то поля платежки выглядят следующим образом (информация с сайта Сбербанка):

Еще проще получить реквизиты в своем мобильном приложении. По умолчанию они показываются для рублевых операций. Но если сменить валюту, то информация изменится.

Еще раз акцентирую ваше внимание, что все поля должны заполняться английскими буквами (Ф. И. О., адрес, назначение платежа и т. д.).

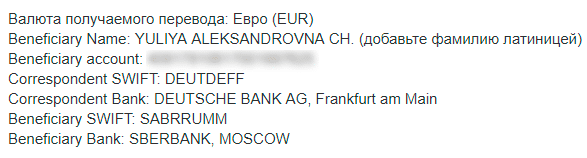

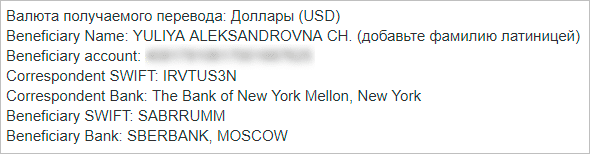

Вот как выглядят данные по моей карте в Сбербанке для получения евро и долларов.

Заключение

Надеюсь, что у вас не возникнет сложностей с переводом денег за рубеж или с получением их от иностранных отправителей. IBAN был создан для упрощения и ускорения расчетов. К сожалению, Россия использует другие стандарты, поэтому и возникает необходимость объяснять новые термины и аббревиатуры. Если сомневаетесь при заполнении платежного поручения, то лучше обратиться в офис банка и удостовериться, что деньги пойдут по нужному адресу.

Что такое система переводов SWIFT и как ей пользоваться: объясняем доступным языком

Система SWIFT создана для проведения международных переводов, которой пользуются люди в разных странах мира. С ее помощью пересылаются деньги в национальной или иностранной валюте, которые получателю выдаются в наличной форме, или зачисляются на его банковскую карту.

Что это такое

SWIFT (Society for Worldwide Interbank Financial Telecommunications) – международная система переводов, созданная в 1973 году и до сегодняшнего дня не утратившая актуальность. Почти 12 тысяч финансовых организаций и банков из разных стран мира используют систему при работе с клиентами. Каждый человек, благодаря SWIFT, может отправлять наличные средства по территории своей страны и за ее пределы, которые быстро доходят до получателей.

Единственным условием для проведения таких транзакций является подключение банка, в который переводятся деньги, к SWIFT.

Как расшифровать код

SWIFT – это особый реквизит банка, без которого невозможно проводить переводы внутри одноименной системы. Это такая комбинация букв и цифр, которая позволяет идентифицировать конкретный банк. При формировании кода используются международные стандарты ISO 9362 (ISO 9362 – BIC), ISO 3166 (код страны).

Реквизит SWIFT может иметь комбинацию букв и цифр, количество символов в которой варьируется от 8 до 11. Например, у Тинькофф он выглядит следующим образом – «TICSRUMMXXX». Он подразделен на 4 смысловые группы, каждая из которых характеризует банк-получатель:

- 1-4 символы являются латинскими заглавными буквами. Эта часть кода индивидуальная у каждого банка, так как присваивается исходя из названия (берется английское звучание). Например, у Сбербанка первые 4 символа – SABR.

- 2 символа – страна банка. Например, в РФ кредитной организации присваивается – RU.

- 2 символа – внутригосударственное местонахождение банка. Например, кредитная организация из Москвы – ММ.

- 3 символа – могут отсутствовать. С их помощью уточняется информация о филиале банка, в который должны поступить средства. Если эти символы отсутствуют в реквизитах кредитной организации, то при заполнении платежки отправитель вместо них пишет «ХХХ».

Узнать SWIFT банка можно на его официальном сайте или спросить у сотрудников в офисе банка. Еще можно позвонить на горячую линию и получить информацию там. Реквизиты кредитных организаций, входящих в систему, размещены на официальных сайтах РОССВИФТ и Банка России.

Технология SWIFT позволяет проводить между банковскими организациями быстрый обмен платежами или передавать конфиденциальную информацию. Для используется международная корпоративная сеть, к которой подключены банки (каждый из которых получил свой код SWIFT).

Переводы в системе проводятся по довольно сложной схеме, в ней могут участвовать помимо отправителя и получателя сразу несколько банков, например:

- Заказчик – свой банк.

- Банк заказчика – Банк-отправитель.

- Банк-отправитель – Корреспондент банка-отправителя.

- Корреспондент банка-отправителя – Корреспондент банка-получателя.

- Корреспондент банка-получателя – Банк-получатель.

- Банк-получатель – Банк исполнителя.

- Банк исполнителя – Исполнитель.

Специальный компьютерный терминал позволяет осуществлять мгновенную связь с универсальным компьютером для отправки и получения подобных сообщений. Все данные затем аккумулируются на региональном узле и перенаправляются в операционный центр, где им присваивается уникальный номер, затем данные обрабатываются и рассылаются целевым участникам системы, если только сообщения прошли проверку с положительным результатом. В противном случае перевод не пройдет.

Кто может пользоваться системой

Система SWIFT разрабатывалась не только для межбанковских переводов, она предназначена еще и для обмена конфиденциальной информацией между разными банками и финансовыми организациями. Кроме того, с ее помощью можно даже пересылать облигации и ценные бумаги.

Системой активно пользуются клиенты, им для отправки переводов даже нет необходимости открывать банковский счет. Помимо физических лиц, SWIFT используют и корпоративные структуры.

Чтобы отправить деньги, клиенту нужно прийти в банк, который входит в системе, заполнить платежный документ и внести в кассу деньги.

Если у него есть активная банковская карта, деньги можно внести в онлайн-режиме прямо с нее. Например, в мобильном приложении клиент может раздел «SWIFT переводы», выбрать адресата или ввести реквизиты получателя вручную. Если система запрашивает документы (для валютных операций это договор, инвойс), то их можно загрузить. В соответствующей строке нужно указать назначение перевода, ввести сумму платежа (у клиента должен быть открыт счет в той валюте, в которой он планирует отправлять деньги), выбрать способ расчета комиссии, и подтвердить операцию. После отправки денег клиент сможет отслеживать статус транзакции (данные о переводе будут сохранены в истории платежей).

На обработку транзакции у банка может потребоваться от суток до нескольких дней (если платеж проводится внутри одного банка, то он может дойти до получателя в течение 24 часов).

Тарифы и другие условия перевода

Каждая кредитная организация в индивидуальном порядке разрабатывает условия для SWIFT платежей и самостоятельно устанавливает размер комиссии. Например, Сбербанк – первый на территории России оператор системы, он раньше других начал проводить переводы через SWIFT. Желающим отправить деньги через Сбербанк нужно знать о следующих условиях:

- переводить можно любую сумму , так как отсутствуют ограничения по минимальному и максимальному лимиту (но если перевод превышает 5 000 долларов, то нужно документально подтвердить источник происхождения денег, такая норма введена для предупреждения легализации доходов полученных преступным путем);

- деньги доходят до получателя в течение 2 суток;

- после отправки денег перевод при необходимости можно отозвать.

За отправку денег Сбербанк взимает комиссию:

| Название валюты | Тариф (% от суммы транзакции) | Максимальная комиссия | Минимальная комиссия |

|---|---|---|---|

| Рубли | 2% | 1500 руб. | 50 руб. |

| Иностранная валюта | 1% | 200 у. е. | 15 у. е. |

Если деньги отправляются в банк другой страны, у которого нет корреспондентского счета в российском банке, то клиенту нужно предоставить менеджеру БИК банка-корреспондента и номер открытого в нем счета. При рублевых переводах следует учитывать один нюанс: если получателю нужны деньги именно в этой валюте, то у него должен быть открыт в своем банке рублевый счет, в противном случае при зачислении средств кредитная организация автоматически выполнит конвертацию в национальную валюту.

Лучшим решением для любого клиента в России станет открытие мультивалютного счета/карты, благодаря чему внутри РФ он сможет делать рублевые SWIFT-переводы, а за рубеж отправлять деньги в указанной валюте.

Частные клиенты и бизнес могут отправлять деньги по SWIFT не только в рабочие дни. Система работает без перерывов, в выходные и праздники, благодаря чему банки не могут отказать клиентам в проведении переводов. Если отделение не работает, то клиент может провести транзакцию через личный кабинет интернет-банкинга или мобильное приложение. Но если у клиента нет счетов в этом банке, придется ждать начала рабочего дня и проводить платежи через кассу.

Как отправить перевод

Самое главное: чтобы отправить средства в другую страну, клиент должен узнать у получателя номер его счета в формате, в котором этот счет используется в своей стране (например, IBAN), а также реквизиты и SWIFT банка (например, код банковской организации SABRRUMMSE1), через который он будет получать перевод. Еще от получателя потребуются его личные данные – фамилия и имя, написанные латинскими буквами. Отправитель при себе должен иметь свой паспорт, и ему нужно будет заполнить заявление по форме 364-р или Ф. 364-в.

Чтобы не допустить ошибку при заполнении платежного документа, лучше попросить получателя денег прислать на электронную почту или в смс-сообщении все нужные данные, после чего прийти в отделение местного банка, подключенного к SWIFT. Тогда при себе клиенту нужно будет иметь лишь деньги и свой паспорт (который нужно будет предъявить кассиру).

После заполнения платежного документа, в который вносятся данные получателя и реквизиты его банка (название, город, страна, код в SWIFT), клиент вносит деньги. Комиссию банк-отправитель может удержать с суммы платежа, или клиент отдельно внесет ее через кассу.

Как получить деньги

Отправитель должен предупредить получателя, которому отправлен перевод на предъявителя о том, что деньги могут к нему идти в течение 2-3 суток. Более точную информацию о времени поступления средств он сможет узнать в своем банке, реквизиты которого передал отправителю.

После того, как ему сообщат, что средства пришли на общий системный счет, его могут попросить лично прийти в офис кредитной организации со своим паспортом. На месте ему придется заполнить квитанцию на получение перевода на предъявителя. В течение нескольких минут кассир будет проверять данные, после чего выдаст сумму перевода в местной или иностранной валюте (в которой осуществлялась отправка).

А если у получателя есть карта или счет в банке, то средства с системного счета будут могут быть зачислены на указанные реквизиты сразу.

Отправитель денег может оформить перевод на предъявителя или провести SWIFT платеж сразу на счет получателя (в этом случае ему не придется лично идти в банк за деньгами, так как о поступлении средств он узнает из смс-уведомления).