«Помогите, у меня овердрафт!» Что с этим делать, как обнаружить и как отключить

«Я обратилась в Сбербанк из-за того, что не работало мобильное приложение, но оказалось, что у меня подключен овердрафт! Сама я его не подключала, а его зачем-то подключил сотрудник Сбербанка! В итоге я оказалась должна 8 000 рублей!».

На такой крик души мы наткнулись на просторах сети. Ситуация распространённая: не было, не было овердрафта, а потом — раз! И вы должны банку N-ную сумму. А узнаёте вы об этом в последний момент, потому что самостоятельно никакой овердрафт не подключали. Давайте разбираться, что там такое произошло и как так вышло, что вы теперь должны банку денег.

«Что такое овердратф? Это кредит?»

Овердрафт — это не кредит, но принцип у него очень похожий. Буквальный перевод с английского — это «перерасход». Если у вас подключена такая опция, то, когда на вашей дебетовой карте деньги заканчиваются, покупки или услуги оплачивает банк.

Если вы подключаете овердрафт к своей карте или эта опция прописана в вашем договоре банковского счёта, то это — санкционированный , или разрешённый овердрафт . Если с вашей карты списываются деньги в счёт комиссии, автоплатежа или другой услуги, а овердрафт вы не подключали, то он считается техническим , или несанкционированным .

«Списали 200 рублей, а оказалось, что надо вернуть 2 000»

Как и по кредиту, по овердрафту банк начисляет вам проценты на сумму долга. Но если по кредиту средняя ставка в банка 11 — 16% годовых, то по овердрафту — все 20%, 30%, а то и 40%. Поэтому, если вовремя не погасить долг, набегает кругленькая сумма. Особенно, если вы не знали, что у вас подключен овердрафт.

Так и героиня нашего материала — не знала, что банк подключил овердрафт к её карте. Возникла техническая задолженность, которая росла, росла и превратилась в 8 000 рублей.

«Откуда у меня овердрафт, если я его не подключал?»

Овердрафт банк автоматически подключает на зарплатную карту или карту, на которую регулярно поступают какие-то выплаты. Например, это может быть пенсионная или социальная карта. Но в договоре банковского обслуживания условия овердрафта обязательно должны быть указаны. Если этого нет, то, скорее всего, овердрафт произошёл после списания какой-либо комиссии или автоплатежа.

Технический овердрафт происходит:

— если вы расплачивались картой за границей в рублях: конвертация в валюту другого государства могла произойти не сразу, а спустя несколько дней. Обмен валюты проводится по тому курсу, который действует на момент операции. Если курсы резко поменялись, а на вашей карте было недостаточно средств, то произошёл овердрафт.

— если вы подключали автоплатёж, а также погашение штрафов или услуг ЖКХ, либо банк списал сумму за обслуживание «пластика». Своих денег в этот момент у вас на карте не было: здравствуй, овердрафт!

— вы снимали наличку в банкомате другого банка , или переводили деньги через этот банкомат. Иногда не все банки предупреждают о комиссии за такие операции, но она есть. И вот, вы деньги перевели, или сняли, увидели, что комиссии нет, но средства списались через какое-то время. Всё потому, что между разными банками операции могут проходить несколько дней. И если через несколько дней при нулевом балансе чужой банк списал с вас комиссию, вы снова ушли в овердрафт.

— ошибка специалиста банка, сбой оборудования или другая техническая оплошность. Например, если с вашей карты списали деньги дважды. У вас было 3 000 рублей, вы расплатились на эту сумму в магазине и не заметили, что с вас списали двойную плату. Такое, к сожалению, бывает, поэтому внимательно следите за платежами.

По вашему желанию банк может подключить овердрафт на любую карту. Для этого нужно написать заявление и собрать небольшой пакет документов.

«И что мне теперь делать?»

Если банк указал овердрафт в договоре обслуживания, а вы не заметили этот пункт, то ничего не поделать. К сожалению, это ваша вина и невнимательность.

— погасите долг: в отличие от кредита, долг по овердрафту списывается единовременным платежом. То есть, чтобы полностью избавиться от долгов, вам придётся внести за раз всю сумму на карту. Иначе вы продолжите уходить в минус.

— если вы не увидели сразу условие овердрафта в договоре и эта опция вам не нужна, отключите её .

— если овердрафт произошёл по ошибке банка , например, с вас списали дважды сумму за одну покупку, обратитесь в банк, сообщите о проблеме. Банк закроет долг, когда увидит, что это не ваша вина.

— в других случаях оспорить несанкционированный овердрафт очень сложно : по закону банк имеет право начислять проценты на технический овердрафт, поэтому добиться положительного решения в суде будет непросто.

Что делать, чтобы предотвратить овердрафт?

Есть несколько советов, которые вас спасут:

— рассчитывайтесь только в валюте карты: откройте счёт в валюте другой страны, когда отправитесь за границу. Если карта не мультивалютная, то лучше снимите деньги и платите наличкой.

— отключите все автоплатежи , если не храните деньги на карте.

— не бойтесь оставлять небольшую сумму на карте, чтобы банк могу списать платёж или комиссию из ваших денег.

— старайтесь снимать деньги в банкоматах своего банка или банков-партнёров, чтобы не платить комиссию.

— установите мобильное приложение банка и подключите смс-информирование , чтобы в любой момент проконтролировать статус платежей и операций, а также узнать размер остатка.

Овердрафт не так страшен, как его «малюют», и может выручить в нужный момент. Например, если у вас нет кредитки и нужно дотянуть несколько дней до зарплаты, или вам не хватает несколько сотен рублей, чтобы оплатить покупку «безналом». Если у вас нет необходимости в этой услуге — лучше отключите её сразу. В противном случае, даже небольшой минус на карте может обернуться серьёзным долгом.

Овердрафт Сбербанка: условия получения и способы подключения

Не все клиенты желают оформлять кредитные карты, при этом есть ситуации, в которых могут потребоваться заемные средства по дебетовому пластику. В этом случае может потребоваться подключить овердрафт от Сбербанка, который позволит расходовать больше денег, чем есть на дебетовой карте. Это такой же мини-кредит, как и в случае с кредитной картой, но условия по нему менее выгодные. Но нужно знать, как можно подключить овердрафт к карточке, которая изначально не предусматривает кредитного лимита.

Преимущества овердрафта от Сбербанка

Сбербанк является одним из крупнейших банков России, поэтому в нем овердрафт запрашивается очень часто. Суть этого явления заключается в том, что клиент может потратить больше денег, чем имеется на счете в данный момент. Это пригодится, если человек не следит за балансом и нуждается в срочных деньгах, которые потом будут гарантированно возвращены. У этого продукта Сбербанка есть такие преимущества:

- овердрафт имеет требования, которые более лояльны к клиентам, чем стандартный потребительский кредит;

- его можно подключать и для дебетовых карт, в отличие от кредитного лимита, который действует для одного типа карточек;

- клиентом оплачивается фактический период использования средств, а не установленный банком срок возврата.

При этом льготного периода, как в большинстве кредиток, не предусмотрено в случае с овердрафтом, и с того дня, когда дополнительные средства будут использованы, на сумму будут начисляться проценты. Кроме этого, рассчитывать можно на лимит не более 30 тысяч рублей, хотя по факту он устанавливается на уровне не более 5-7 тыс. рублей. Но если у человека есть действующие кредиты, либо он не обладает достаточным для погашения доходом, то сумма будет минимальной, либо заявку вообще не одобрят.

Овердрафт избавляет клиента от необходимости запрашивать отдельные кредиты для кратковременных личных нужд. Покупки могут совершаться одной картой, в том числе и зарплатной, и чем быстрее человек погасит задолженность по овердрафту, тем меньше процентов он заплатит Сбербанку.

Условия получения

Чтобы подтвердить платежеспособность при запросе увеличенного лимита расходов, клиенту потребуются документы. Для этой цели можно использовать:

- справку о доходах, полученную с места работы по форме 2-НДФЛ;

- выписку об обороте средств по карте, где прослеживаются регулярные доходы;

- депозит, который открыт в Сбербанке.

Для зарплатных клиентов, которым работодатель официально перечисляет трудовое вознаграждение на карту, Сбербанк сам может предложить подключить услугу овердрафта к зарплатной карте. Для этого не придется приносить справки, поскольку банк проверит доходы самостоятельно.

Способы подключить овердрафт

Даже если карточкой уже пользуются, можно дополнительно подать заявление через отделение банка. Следует взять с собой сам пластиковый кошелек и паспорт, а также заполнить заявку на установление сверхлимита. После получения анкеты Сбербанк предоставит ответ в сжатые сроки, которые не превышают дня.

О возможности подключить через Сбербанк Онлайн

На данный момент подключить овердрафт через Сбербанк Онлайн невозможно. С его помощью можно направить предварительную заявку, но впоследствии все равно придется обратиться в ближайший офис. Банк должен проверить, соответствует ли уровень дохода запросам клиента, и на этом основании сделает выбор. Получить консультацию можно в службе поддержки Сбербанка, доступной по номеру 900, там расскажут об овердрафте и том, на каких условиях он предоставляется.

Важно! Для юридических лиц условие не меняется – им также нужно обратиться в отделение, чтобы предоставить документы и запросить овердрафт. С помощью интернет-сервиса можно только оперировать предоставленными деньгами, а для корпоративных клиентов есть возможность распределять лимиты овердрафтов на отдельные компании.

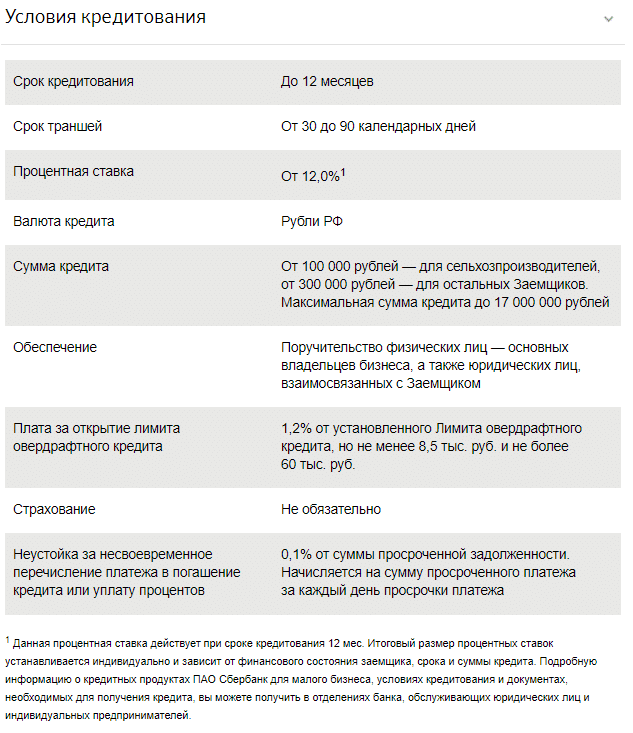

Тарифы и размер овердрафта

За пользование кредитными средствами нужно платить, в случае с кредитками присутствует льготный период, но овердрафт такого не предусматривает. Если карточка открыта в рублях, то процент, начисляемый на долг, будет равен 18% годовых. Когда речь идет о валютных кошельках, комиссия за использование средств составит 16% годовых, что менее выгодно. Несмотря на наличие лимита, и его можно превысить, тогда рублевый долг будет облагаться ставкой в 36%. Но начисляться они будут только на те деньги, которые фактически были использованы клиентом, а не весь предоставленный лимит.

Погашение производится в любой момент, как только клиент пополняет счет собственными деньгами, в том числе и онлайн. Сначала выплачивается долг с процентами, а оставшаяся сумма переходит на карту как личные средства. Физические лица могут рассчитывать на установление овердрафта от тысячи рублей, при этом максимумом является показатель в 30 тыс. рублей. Получить его достаточно сложно, поскольку банк будет смотреть на доходы.

Обычно овердрафт одобряют, если его размер не превышает 50% от размера ежемесячного дохода, по факту же предоставляется меньшая сумма. Ведь, кроме средств, нужно будет погашать еще и проценты, которые занимают весомую часть выплат. Юридические лица, которые хотят получить овердрафт по расчетному счету, могут рассчитывать на индивидуализированное обслуживание и особую сумму. Но она все равно будет зависеть от оборота компании и срока присутствия на рынке.

Овердрафт от Сбербанка доступен как физическим лицам, так и компаниям, и позволяет расходовать больше средств, чем есть у них на счетах. Чтобы активировать услугу, нужно обращаться в ближайший офис банка и подтверждать собственные доходы. За пользование деньгами взимается процент, который начисляется ежедневно и снимается при погашении основного долга.

Овердрафт в Сбербанке: что это такое, как подключить услугу, преимущества и недостатки

Придя в банк с просьбой оформить определенный заем, можно услышать предложение воспользоваться овердрафтом. Вкратце, сравнить услугу можно с кредитованием, однако, условия оформления обоих услуг имеют различия. Если услуга доступна клиенту, он без колебаний, оплачивает недостающую при покупке сумму. Другими словами, он получает от Сбербанка небольшой заем под оговоренные проценты и выплачивает его в определенный срок. Такой сервис подключают к дебетовой карте, любого типа: премиальной, классической, золотой, платиновой. Владелец молодежной пластиковой карты также может воспользоваться услугой, при условии нахождения карты в платежных системах Visa или MasterCard. Овердрафт в Сбербанке вначале был доступен лишь юридическим лицам. Цель услуги сводилась к помощи компаниям не прерывать постоянный поток денежных средств. При отсутствии определенной суммы на счету в момент, когда она необходима, владелец фирмы пользуется заемными деньгами. При поступлении денежных средств на счет, взятая сумма, списывается автоматически.

Важно. Условия банка предполагают списание средств (при пользовании овердрафтом), независимо от воли клиента. Сегодня овердрафт в Сбербанке предлагается и физическим лицам.

Его подключают к карте автоматом, или после подачи письменного заявления владельца карты:

- С каждым клиентом банк работает индивидуально. На основе данных, предоставленных заказчиком: размер своих доходов, денежные обороты по карте и их регулярность, другой запрашиваемой информации, устанавливается индивидуальный лимит овердрафта.

- Сумма, предоставляемая физическим и юридическим лицам, отличается в разы и также решается по-разному в каждом конкретном случае.

- Процентная ставка зависит от счета: рублевый он или валютный. Лимит определяется на один год. В течение этого времени клиент вправе воспользоваться денежными средствами овердрафта в банке.

- Погашение задолженности производится в установленный срок, он одинаков для любого клиента – тридцать дней. За это время все деньги, которыми владелец карты пользовался по овердрафту, должны быть в полном объеме возвращены на карту.

- Если клиент превысил допустимый лимит или же просрочил возвращение долга, банк устанавливает другую процентную ставку по сумме задолженности на любом счете (валютный или рублевый).

Особенность услуги от Сбербанка – возможность использовать установленный размер кредита разными способами: перевести на другой счет, снять наличными и расплатиться за покупки или услуги. Кстати, эти особенности не, всегда, бывают выгодными:

- Опция не предусматривает льготного периода. С первого дня действия, начинает взиматься обозначенный процент.

- Период самого погашения суммы ограничен. При невыплате долга в установленный срок, начисляется комиссия.

- Отключение функции невозможно.

- Возникают определенные трудности в процессе контроля над суммой заемных средств.

Важно. В остатке на балансе показана сумма, равная возможному перерасходу денежных средств. Пополнив баланс, происходит списывание потраченных денег, при этом учитывается комиссия и процент. В итоге, клиент получает баланс меньше того, на который он рассчитывал.

Как подключить услугу

На сегодняшний день существует, фактически, один способ подключить овердрафт к карте. Это посещение отделения Сбербанка. Отметим, что согласование происходит, не так быстро, как хотелось бы и сопряжено с определенными сложностями. Сотрудник банка обязан получить официальное подтверждение о платежеспособности заемщика (тот же процесс, что и при открытии кредитной карты). Необходимо представить следующие документы:

- справку с места работы о получаемом доходе, со ссылкой на оклад;

- открытый банковский счет (если он есть);

- присутствие депозита в том же банке, в котором открыт счет;

- карточку этого же банка, на которую сбрасывается заработная плата клиента.

Последний пункт является своеобразным гарантом в ежемесячном пополнении счета клиента. Процедура оформления происходит таким образом:

- Доходы заявителя подвергаются тщательному анализу.

- Определяется оптимальный размер заемных денежных средств.

- Величину процентной ставки согласовывают.

- Устанавливают конкретные сроки погашения займа.

- Клиента обязательно информируют о полагаемых комиссиях и штрафах.

После оформления документов, подписывается договор обеими сторонами. Работник банка указывает срок, когда данная функция начнет работать. Подключение к карте банка овердрафта можно провести в любом отделении. Так как интернет прочно и повсеместно вошел в жизнь человека, естественным вопросом является заинтересованность обладателя зарплатной карты, спущенной Сбербанком, подключения овердрафта посредством Сбербанк – онлайн. Физические лица изначально лишены такой возможности. Весь процесс только через отделение банка.

Услугой онлайн на подачу дистанционной заявки на овердрафт, сейчас могут пользоваться сугубо корпоративные клиенты конкретного учреждения – юридические лица (организации, предприятия, индивидуальные предприниматели). В существующей форме онлайн — заявки указывается название юридического лица, ФИО и контакты ответственного сотрудника, ИНН юрлица, место его расположения (регион и наименование населенного пункта). Через время сотрудник созванивается с предполагаемым клиентом и договаривается о встрече, чтобы обсудить конкретные условия оформления овердрафта. Несмотря на некоторое разочарование физических лиц, услуга для владельцев зарплатной карты Сбербанка предполагает множество неопровержимых преимуществ:

- предоставляемый заем не носит целевой характер, т.е. заемщик использует его по своему усмотрению;

- существование определенного периода, в который не насчитывается процент;

- кредит можно возобновить;

- требования по обеспечению отсутствуют;

- размер процента достаточно низок, во всяком случае, по сравнению со стандартной кредиткой.

Для юридических лиц предоставляется особое условие: оформление экспресс – овердрафта, при котором лимит зависит от оборотов, иная процентная ставка и период возврата кредита. Преимущества данного способа очевидны:

- Анализ финансового состояния производится по упрощенной схеме.

- До пятидесяти процентов от средних месячных оборотов доходит размер лимита.

- Предоставление залога не нужно.

- Заявку можно отправить через онлайн – сервис.

- Решение по запросу выносится гораздо быстрее обычного.

При этом выполняют ряд непременных требований:

- юридическое лицо обязано быть резидентом РФ;

- определенный возрастной ценз для ИП (от 23 до 65лет);

- руководитель ООО должен иметь гражданство РФ;

- работа в компании составляет не менее одного года;

- штат компании не меньше ста человек;

- определенная выручка за год;

- зарегистрированный расчетный счет (более полугода на момент оформления);

- счет действующий, т.е. на него постоянно поступают зачисления.

Как видно, требования к предоставлению услуги достаточно серьезные. Не каждая компания сможет ею воспользоваться. При необходимости, можно отключить на карте Сбербанка овердрафт. Но это нелегко сделать. Перед подключением, взвесьте все «за» и «против». Может, вы спокойно обойдетесь и без данной услуги. Для отключения, нужно написать заявление, аргументировать свой отказ, и ждать решения.

В итоге рассмотрим преимущества и недостатки данной услуги.

Преимущества

- Ваша карта становится кредиткой, по которой быстро получают деньги в долг.

- Не понадобится дополнительная кредитная карта (если только заем некрупный).

- Можете не опасаться задержки зарплаты.

- Исключены дополнительные штрафы при закрытом овердрафте.

- Каких-либо глобальных проблем для подключения опции не существует.

- Не пользуйтесь лимитом, активируйте его при необходимости.

Недостатки

- Физические лица не могут воспользоваться онлайн – сервисом.

- Длительное время рассматривается заявление.

- При несоответствии основным условиям, вероятен отказ.

- Договор заключается на год (впоследствии, возможно продление).

- Будьте внимательным к услуге, чтобы избежать крупной суммы задолженности.

Следите за процентом овердрафта в Сбербанке:

- для рублевых карт физических лиц услуги составят не более восемнадцати процентов;

- шестнадцать процентов годовых будет комиссия в долларах и евро;

- в случае превышения лимита овердрафта процентная ставка в рублях увеличится вдвое;

- проценты начисляются на фактически израсходованную сумму, поэтому следите за достаточным количеством средств на карте.